2019-05-04 23:59:57

文/专栏作家 鲁政委 赵艳超

货币市场利率这种区间运行的状态或为货币政策“松紧适度”的基调下央行的利率“舒适区”。上周银行间流动性合理充裕,DR001、DR007利率涨跌不一。本周资金面有望保持平稳。月末临近,财政支出力度加大,资金面有望整体保持平稳。

一、核心观点综述

3月份以来,央行公开市场操作的微调、第一季度央行货币政策委员会例会精神以及4月份中央政治局会议精神均表明当前货币政策出现了边际上的调整。近期市场上也出现了关于货币政策是否转向的担忧。

4月24日,央行开展了今年以来的第二次TMLF操作。在4月25举办的国新办政策例行吹风会上,央行有关领导表示:“稳健货币政策总体上力度得当、松紧适度,原来并没有放松,现在也谈不上收紧。”

那么,“松紧适度”在货币市场利率的运行上是一种怎么样的表现?TMLF对银行间流动性又有怎样的影响?本文将对此进行分析。

央行副行长刘国强在国新办政策吹风会上建议,可以通过观察DR007来判断流动性的松紧情况。那么,要怎么从DR007的运行情况来理解当前货币政策的“松紧适度”呢?

今年以来,货币市场利率一个比较直观的表现就是运行区间有所加大、波动性也加大。税期和月末时点,流动性紧张,货币市场利率上行明显,跨月之后,货币市场利率回落至政策利率下方。在这种波动较大的情况下,央行的公开市场操作的变化更引起市场的关注。

通过对货币市场利率走势与央行公开市场操作的进一步观察,我们发现,今年以来,DR007的运行情况基本上呈现出“下有底、上有顶”的特点:在流动性较为充裕、货币市场利率下行时,DR007基本上以2.20%形成支撑;而货币市场利率上行时,当DR007达到2.80%左右的位置时,央行大概率会通过逆回购等公开市场操作投放流动性,以控制利率的进一步上行。

换而言之,我们一定程度上可以将2.80%的利率水平理解成央行通过公开市场操作等方式对银行间流动性进行干预的“触发线”,当DR007上行至这一水平时,表明银行间流动性水位较低,则大概率会“触发”央行的公开市场操作。鉴于DR007与央行公开市场操作的这样一种关系,我们或可以认为,当前DR007这种“下有底、上有顶”的运行区间是央行对于货币市场利率、银行间流动性的合意区间。

如果我们以DR007来作为判断央行货币政策松紧的观测指标,央行公开市场操作的频率高与低、投放量的多与少都是根据银行间流动性是否“合理充裕”来决策的,而DR007运行情况则是流动性“合理充裕”与否的一个观测指标。若央行对货币市场利率存在合意区间,那么相对于操作频率和数量,央行公开市场操作的时点似乎更加重要。

更进一步,如果央行公开市场操作的“触发线”确实存在,则说明当前货币政策并未转向。反过来,如果央行货币政策并未转向,则当前货币市场利率的合意区间将会得以延续。

此外,从DR007月度中枢水平来看,2019年1月份以来,由于央行中长期流动性的释放,流动性较为充裕, DR007长时间运行在政策利率(央行7天逆回购操作利率)下方,1月、2月DR007月度中枢均低于政策利率。3月份以来,随着央行公开市场操作的微调,货币市场利率有所抬升,DR007月度中枢再度回到政策利率的上方。总体而言,货币市场利率中枢依然维持在政策利率附近波动。从这个角度来看,货币市场利率的边际回升,也表明货币政策出现边际调整,但并未转向。

4月份,央行采取“逆回购+缩量续作MLF”的方式对到期的MLF进行了对冲,MLF缩量续作是市场对货币政策转向产生担忧的一个重要原因。虽然MLF缩量续作,但是 2019年4月24日,央行开展了2019年第二季度定向中期借贷便利(TMLF)操作,操作金额根据有关金融机构2019年第一季度小微企业和民营企业贷款增量并结合其需求确定为2674亿元。TMLF对缩量续作MLF所产生的中长期流动性缺口形成了补充。

TMLF创设的目的主要是为银行定向提供中长期流动性,加大对小微企业、民营企业的金融支持力度。那么,TMLF对银行间流动性以及降低民营企业融资成本方面的影响如何呢?

在流动性投放方面,2019年第一季度和第二季度TMLF的两次操作时点都恰逢逆回购到期量较大:1月23日,TMLF投放2575亿元,当日逆回购到期3500亿元;4月24日TMLF投放2674亿元,当日逆回购到期1600亿元。总体而言,两次TMLF的操作均起到了投放中长期流动性对冲短期流动性到期的作用,1月份TMLF操作当日实现的净回笼,投放后DR007小幅上行,4月份实现了净投放,投放后DR007有所回落。

在降低企业融资成本方面,我们发表于2018年11月25日的报告《降息的四种方式 ——货币市场与流动性周度观察2018年第29期》曾介绍,英格兰银行于2012年中推出了贷款再融资计划(FLS),通过融资额度和融资成本两个角度激励其参与者对实体经济融资,采用差异化利率支持实体经济融资。英国的经验表明,在2012年中FLS实施后居民部门与企业部门的信用利差显著下降。在2014年2月FLS向中小企业倾斜后,中小企业贷款也在2015年由负转正。

数据显示,在央行创设TMLF工具之后,企业债信用利差和民企信用利差都出现了明显的下降。WIND民营企业信用利差从2018年12月19日的343bp下降至目前的315bp,下降幅度近30bp。此外,在国新办政策吹风会上,银保监会副主席祝树民透露, 2019年第一季度新发放的普惠型小微企业贷款利率为6.87%,比2018年全年该项利率(7.39%)低0.52个百分点。

由此可见,TMLF的创设及应用对于降低小微、民营企业融资成本,缓解企业融资难融资贵的问题起到了积极的作用。

此外,我们注意到,孙国峰在国新办吹风会上指出:“因为TMLF操作是根据银行对小微和民营企业贷款的增量和需求情况综合确定的,搜集银行每个季度对小微企业、民营企业贷款的数据需要一定时间,所以基本上都是在季后首月第四周进行操作,其实是有规律的。”TMLF操作时间的确定有助于稳定市场预期,防止市场过度解读造成的利率波动。

关于当前货币市场利率运行在央行合意区间的另一个解释在于,如果要实现良性去杠杆,需要将利率稳定在一个合理的区间。

我们宏观团队发表于2019年4月9日的报告《杠杆率越高,利率就越低吗——兼论良性去杠杆的约束》指出,如果要实现良性的去杠杆,需要满足一个条件,即利息负担不能超过产出增速,在宏观杠杆D为1的简化假设下,就是利息率i不能超过名义GDP增速。这种思想的一般化则是:利息负担(i*D)≤名义GDP增速。

给定某个杠杆水平D和实际GDP,要达到良性去杠杆,可以通过一是压低利率,二是拉高名义GDP增速(短期内提高劳动生产率比较困难,最简单的办法是拉高通胀)的方式来实现。但是,一方面,对利率的压低是有限度的,若要压低利率,则意味着要压低通胀预期、压低债务增速或压低名义GDP增速,如果通过压低通胀(预期)或债务增速来压低利率,则同时会压低良性去杠杆条件等式的右边即名义GDP增速,极端情况下反而有可能滑入通货紧缩式的去杠杆之中,即恶性去杠杆;另一方面,拉高通胀的做法也是有限度的,拉高通胀虽然会拉高名义GDP增速,但过分抬高通胀也会通过通胀预期和名义GDP两个渠道逼高名义利率,增加利息负担,也导致良性去杠杆条件无法成立。因此,需要在控制利率和控制通胀之间取得平衡。

二、政策操作追踪

上周公开市场有3000亿元逆回购到期,央行开展2674亿元TMLF操作,公开市场实现净回笼326。截至上周末,逆回购余额降至0亿元。

上周央行公开市场净回笼326亿元(图表8);截至上周末,逆回购余额0亿元(图表10)。

上周银行间流动性合理充裕,DR001、DR007利率涨跌不一;货币市场利率曲线在14天处上凸;3M NCD、6M NCD发行利率上行;票据转贴现利率上行。

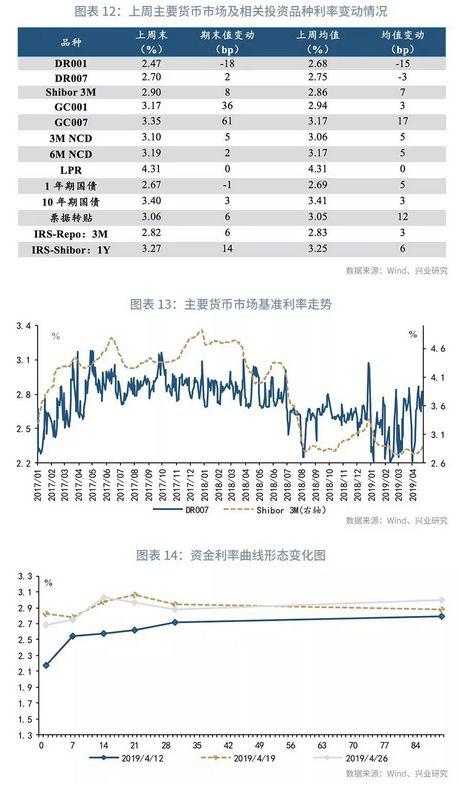

第一,从绝对水平来看(图表12),上周资金利率涨跌不一。以货币市场基准利率来看,DR007上周末利率水平为2.70%,较前一周末上涨2bp;Shibor 3M上周末利率水平为2.90%,较前一周末上涨8bp。

第二,从货币市场利率曲线形态来看(图表14),利率曲线在14天处上凸。

第三,流动性分层的角度(图表15)看,上周流动性分层缩小。上周R007与DR007的平均利差下跌至10bp,较前一周下行约15bp。

第四,货币市场投资工具方面,主要投资工具利率均有所上行。同业存单品种方面(图表17),上周发行量为3070.30亿元,3个月NCD发行利率收于3.10%,较上周上涨5bp;6个月NCD发行利率收于3.19%,较前一周上涨2bp。票据方面(图表18),转贴利率收于3.06%,较前一周上行6bp;理财方面(图表19),最新的全市场3个月理财产品收益率为4.24%,与前一周保持平稳;利率互换方面(图表20),上周最活跃的两大品种:1Y FR007和1Y SHIBOR3M分别收报于2.89%和3.27%,前者较前一周上行7bp,后者较前一周上行14bp。

本周资金面有望总体保持平稳。本周公开市场无逆回购到期,月末临近,财政支出力度或加大,资金面有望整体保持平稳。

央行操作方面,本周无逆回购到期,央行或根据财政支出情况维持银行间流动性合理充裕。

资金利率曲线方面,本周短端利率隔夜或继续回落,利率曲线或在7天处上凸。

货币市场投资工具方面,临近月末时点,各机构以规模调整操作为主,预计票据转贴现利率有一定下行动力。

来源:北京pk10哪里开奖的

上一篇:北京pk10杀2码计划 下一篇:微博北京赛车

最新文章